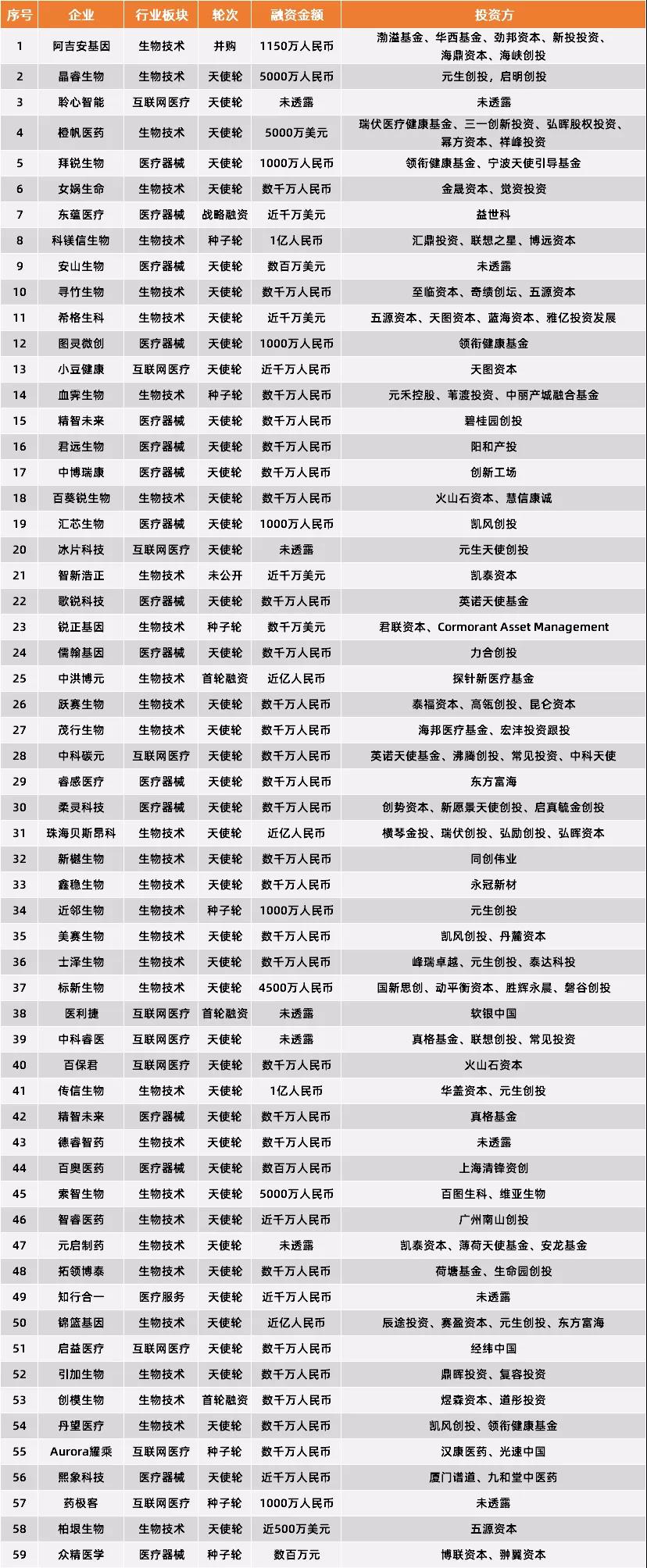

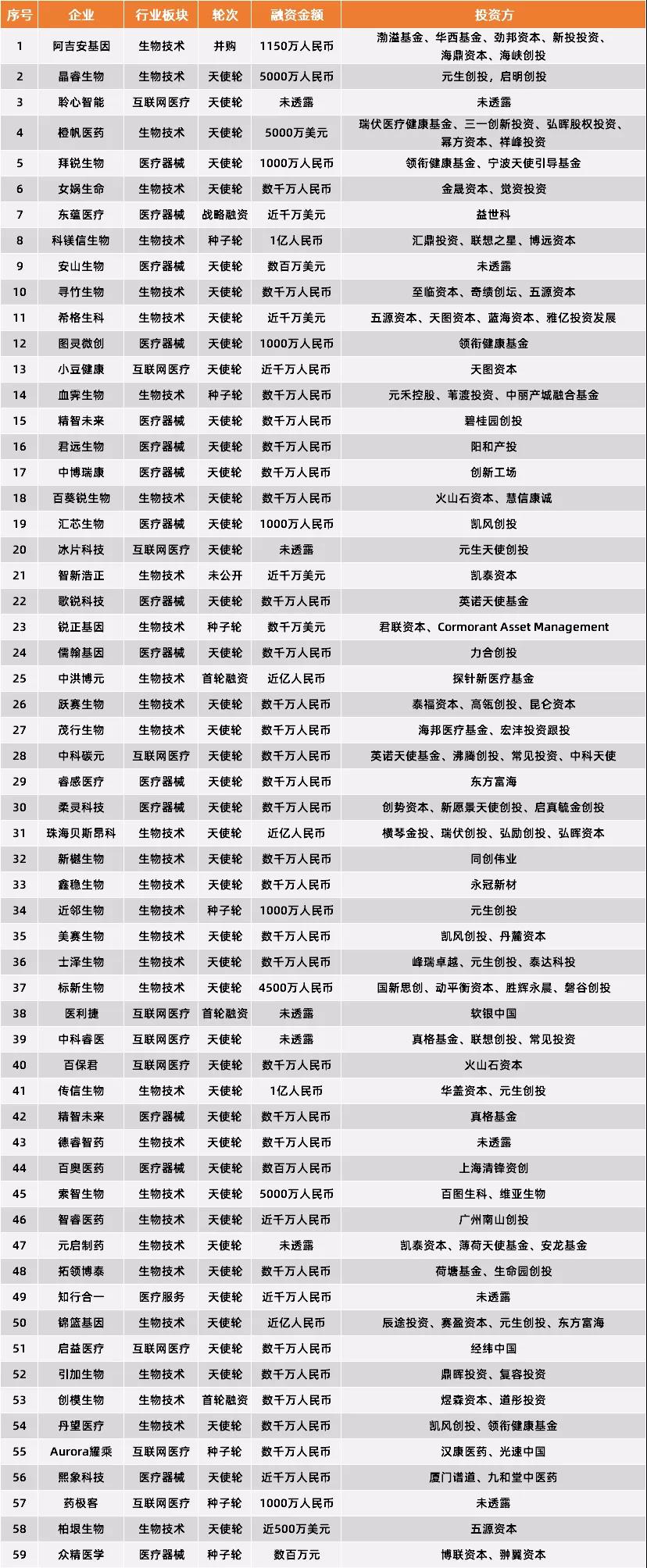

在剛剛過去的2021年��,“教授和科學家不夠用了”成為醫(yī)療領域投資機構們的普遍共識����。據(jù)悉,從去年年初開始�,大量的投資機構開始有目的性地尋找教授和科學家主導或參與的項目�,熱鬧的時候甚至出現(xiàn)幾十個機構瘋搶一個教授項目的瘋狂景象。這并非夸大���,數(shù)據(jù)可以證明投資者們對早期項目的熱情�。根據(jù)動脈橙果局統(tǒng)計�����,2021年��,我國醫(yī)療健康領域共發(fā)生59起早期投融資(種子輪與天使輪)事件����,融資總額達創(chuàng)下歷史新高的25億元。當前,越來越多的投資機構開始將目光轉向早期醫(yī)療項目�����。在這個過程中,不少科學家創(chuàng)業(yè)的明星項目起到了示范效應�,從而推動了這一趨勢。比如國內首家實現(xiàn)“美股+H股+A股”三地上市的生物醫(yī)藥公司百濟神州的創(chuàng)始人王曉東便是北京生命科學研究所所長�;近期遞交招股書以謀求在科創(chuàng)板二次上市的諾誠健華背后的聯(lián)合創(chuàng)始人是中國科學院院士施一公博士。“這個現(xiàn)象背后除了國家政策鼓勵使得大家對基礎創(chuàng)新變得越發(fā)重視外��,一二級市場的估值倒掛讓投晚期的機構賺錢變得越發(fā)困難也是促使大家走向早期的一個重要原因����。”北極光創(chuàng)投合伙人宋高廣告訴動脈網(wǎng)�,“越往早期走,風險越大����。”高瓴也在重押這一路徑。高瓴創(chuàng)投投資了10家合成生物學領域的初創(chuàng)企業(yè)�����,其中一大半是科學家創(chuàng)業(yè)�����,或者是科學成果轉化項目,也是它們最早的投資人����,可以說是“科學家創(chuàng)業(yè)的初戀”。“讓科學家坐C位����,做科學家的最佳共創(chuàng)伙伴”已經成為了其正在實踐的目標�����。“華蓋資本一直很重視早期投資�,并在近期對早期投資的打法�、服務能力進行了升級完善?���!?strong style="margin: 0px; padding: 0px; outline: 0px; max-width: 100%; box-sizing: border-box !important; overflow-wrap: break-word !important;">華蓋資本董事長及創(chuàng)始合伙人許小林表示,“我們去年完成了醫(yī)療早期基金的募集����,募集規(guī)模達8億人民幣,涵蓋早期基金、成長基金�、PIPE基金,華蓋醫(yī)療‘全階段+全產業(yè)鏈’投資布局初步組建完成�,在每個階段都可以持續(xù)支持創(chuàng)新企業(yè)的發(fā)展?����!?/span>經緯創(chuàng)投也在加大力度��。去年12月�����,其宣布推出“經緯科創(chuàng)匯”�,目的是希望將賦能變得更為落地與扎實,對醫(yī)療領域的科研/技術背景出身創(chuàng)始人在創(chuàng)業(yè)中遇到的問題進行場景化梳理��,如股權期權��、融資�、商業(yè)模式、人才培養(yǎng)���、組織架構�����、宏觀趨勢等����。“我們發(fā)現(xiàn)目前投資方正在積極向‘投早、投小����、投科技’的方向轉變,除了傳統(tǒng)的醫(yī)療VC���,一些此前主投PE階段的大買方也開始出手早期項目?!比A興資本醫(yī)療與生命科技事業(yè)部告訴動脈網(wǎng)。科學家創(chuàng)業(yè)“難點多”�,投資機構如何深度解圍����?不可否認�,市場上資金的匯聚使得大量科學家和教授離開科研院所或高校走向創(chuàng)業(yè)之路���,從而豐富了一級市場的投資標的�����,并推動了更多醫(yī)學科研成果走向商業(yè)化應用之路�。但就是在這樣的情況下,科學家和教授還是遠遠不夠�����,并逐漸催生了更大的投資風險����。“不是每個教授和科學家都能成為出色的企業(yè)家?�!?/strong>一位不愿透露姓名的投資人告訴動脈網(wǎng)�����,“目前市場上的火熱情緒催生了不少所謂的新興細分賽道�,但真正能產業(yè)化、商業(yè)化的項目少之又少�����。”北極光創(chuàng)投合伙人宋高廣也表示��,隨著投資機構蜂擁早期項目,投資者們面臨的科學性風險迅速增加�����。“不到兩年的時間里�,賽道早期輪次平均估值翻了3-4倍,而業(yè)務進展卻并未呈現(xiàn)相同的變化趨勢��。所以我認為未來兩到三年���,投早期企業(yè)的機構面臨的風險可能高于今天投中后期階段項目的風險���,到時甚至會出現(xiàn)大量的科技型企業(yè)‘死亡’,尤其是在生物醫(yī)藥這一轉化周期較長且較難的領域���。因此對于投資機構來說,必須要變得更加專業(yè)化�����?����!?/span>面對現(xiàn)狀,如何更好服務科學家和教授�,以及提高早期項目的成功率成為了2022年投資機構們共同思索的問題。在多個投資人看來��,教授和科學家創(chuàng)業(yè)主要有三大核心痛點:一是科研工作的成就和商業(yè)成就是兩套體系�,一旦踏入到產業(yè)中就需要轉變思維模式;二是大多教授和科學家很難全職投入到創(chuàng)業(yè)中��,高校和科研等方面的公務不能完全撇開����;三是創(chuàng)業(yè)團隊的管理和溝通對于教授和科學家是不小的挑戰(zhàn)。針對此�����,各家投資機構都在構建符合自身特色的新型服務體系�����。例如北極光創(chuàng)投特別重視投后賦能�����?�!?strong style="margin: 0px; padding: 0px; outline: 0px; max-width: 100%; box-sizing: border-box !important; overflow-wrap: break-word !important;">投早、投高�、投差異是我們的策略。在投后方面�,我們會為早期項目做很多深入工作,比如幫企業(yè)優(yōu)化團隊�、建立產品線、鏈接上下游和地方政府資源等���,從而與被投企業(yè)一起成長”����。宋高廣表示��。“作為國資在創(chuàng)投圈的先行者之一�,我們在地政關系、金融系統(tǒng)中能夠給予已投企業(yè)良好的背書���。對于早期項目�����,深創(chuàng)投近些年持續(xù)加大投資和服務力度,在企業(yè)運營管理�、資本市場和產業(yè)生態(tài)協(xié)同等方面提供全方位支持�����。我們強調三分投資����、七分服務����,以深創(chuàng)投這個大平臺為中樞,與各資源方高效鏈接����,共同打造具備強大賦能優(yōu)勢的創(chuàng)業(yè)和創(chuàng)投生態(tài)圈?����!鄙顒?chuàng)投紅土醫(yī)療健康產業(yè)基金投資總監(jiān)林冠宇表示�����。高瓴則搭建了一個科研成果轉化服務平臺�����,將產業(yè)、投資資源與科技研發(fā)鏈接起來����,初步形成了一些市場化的人才吸引和人才培育的機制。另外����,其打造了DVC(DeepValueCreation)深度價值創(chuàng)造體系,通過把企業(yè)家和科學家的多種投后服務做成工具包���,以實現(xiàn)深度賦能����,這里面包括了全球獵頭服務����、數(shù)字化升級、終身學習平臺�����、創(chuàng)新生態(tài)資源����、并購/戰(zhàn)略賦能、精益制造��、供應鏈管理等7種服務能力�。拒絕“保姆式陪伴”,尋找原始創(chuàng)新始終是大方向面對科學家項目�����,投后賦能必然是需要的���,但投資機構也并不能完完全全采取保姆式陪伴��,也需要把握度���。“早期項目因為相對比較小,投資人有能力和資源去協(xié)調或解決相關的問題��,但是到了后期企業(yè)越來越大的時候��,投資人能夠幫到的事情就會變得越來越少�����。”在宋高廣看來�����,投資機構要做的核心是幫助創(chuàng)業(yè)者找尋到學習的思路和方法���,并輔以一定的資源���,企業(yè)才能在競爭中構建屬于自己的壁壘。軟銀中國資本合伙人江敏告訴動脈網(wǎng):“投資機構在選擇被投企業(yè)時��,也要選對人�。比如科學家創(chuàng)業(yè)一定要具備兩個特質,一是韌性�,二是包容性。我們投資的百奧智匯的創(chuàng)始人是北京大學生物醫(yī)學前沿創(chuàng)新中心(BIOPIC)張澤民教授�����,他在單細胞領域擁有很高的學術成就�。除此之外,他的管理能力����、韌性和包容性是我們押注的重要原因�?!?/span>“華蓋資本特別注重行業(yè)研究,因此也更偏主動投資��。如果有一些非常好的科學家�,我們會早點介入����,并與醫(yī)療界的人士共同去商討和為他們賦能。譬如除資金支持以外�,我們會幫助早期公司制定戰(zhàn)術目標和分步實施計劃,并助力核心高管人力資源圈的構建�����?����!比A蓋醫(yī)療早期基金主管合伙人張翼表示���,“比如藍馬醫(yī)療就是我們主動從海外邀請了一位非常資深的產業(yè)人士共同參與孵化的企業(yè)���,在短短半年多的時間取得了非常好的成長性����?��!?/span>當然��,在投資逐漸走向早期項目的過程中�,尋找到新的技術突破以解決未被滿足的臨床需求依然是不變的大方向�。

文章來源:動脈橙果局