日前����,一次性內(nèi)窺鏡代表性企業(yè)新光維醫(yī)療的上市申請(qǐng)材料已經(jīng)“失效”。據(jù)了解該公司此前曾于2021年9月27日正式向港交所遞交招股資料���。截止2022年3月28日�,新光維醫(yī)療遞表已有6個(gè)月��,但尚未能通過聆訊��,因而“失效”。這意味著���,新光維醫(yī)療首次沖刺港交所上市“折戟”�,但并不代表上市失敗�,可在后續(xù)更新材料繼續(xù)IPO進(jìn)程。在此期間�,新光維醫(yī)療曾獲得中國證監(jiān)會(huì)國際部的反饋意見。至于新光維醫(yī)療��,是否會(huì)在近期再度向港交所遞交招股書���,尚不可知�����。新光維醫(yī)療成立于2016年����,沛嘉醫(yī)療創(chuàng)始人�����、董事長兼CEO張一博士同樣為新光維醫(yī)療的聯(lián)合創(chuàng)始人����。公司在中國蘇州和日本東京均設(shè)有研發(fā)中心����,推動(dòng)相關(guān)產(chǎn)品在中國�、美國、日本��、歐洲等國家和地區(qū)的同步認(rèn)證�,持續(xù)將產(chǎn)品推向全球市場。公司醫(yī)療產(chǎn)品線布局兼具硬鏡�、軟鏡,重復(fù)使用內(nèi)窺鏡�、一次性使用內(nèi)窺鏡,白光內(nèi)窺鏡�����、熒光內(nèi)窺鏡等��。擁有全球前沿的技術(shù)��,包括超高清成像技術(shù)(如4K成像)���、3D成像技術(shù)(含單目3D和雙目3D)���、內(nèi)鏡耗材化技術(shù)(一次性使用技術(shù))、特殊光成像技術(shù)(如熒光成像)���、超細(xì)內(nèi)鏡成像技術(shù)等��。

4K超高清內(nèi)窺鏡攝像系統(tǒng)

自主研發(fā)的 “4K 超高清內(nèi)窺鏡攝像系統(tǒng)” 于 2019 年 6 月取得 NMPA 認(rèn)證�����,作為國產(chǎn)首款 4K 攝像系統(tǒng)在國內(nèi)上市��,并于 2019 年 7 月取得 CE 認(rèn)證�。2020 年 8 月�����,“4K 超高清內(nèi)窺鏡攝像系統(tǒng)” 成為我國首家獲得美國 FDA 認(rèn)證的產(chǎn)品�����。另外首創(chuàng)的2D 轉(zhuǎn) 3D 的 “3D 圖像成像裝置” 于 2018 年 7 月取得 NMPA 認(rèn)證���、CE 認(rèn)證��,并于 2019 年 9 月成為國內(nèi)首款獲批 FDA 上市的 3D 圖像成像裝置�。并且還自主研發(fā)了一次性使用內(nèi)窺鏡,除了能有效解決交叉感染問題之外�����,圖像質(zhì)量也達(dá)到了重復(fù)使用鏡的標(biāo)準(zhǔn)�。不同于傳統(tǒng)的重復(fù)使用內(nèi)窺鏡,一次性使用內(nèi)窺鏡無需維修����、清洗、消毒�����、滅菌���,也可以有效地避免由于重復(fù)使用導(dǎo)致的交叉感染問題�,很好地解決了臨床痛點(diǎn)�。一次性使用內(nèi)窺鏡可以保證每次拆開包裝的內(nèi)窺鏡處于理想狀態(tài)�����,能夠提供穩(wěn)妥的檢查、診斷和治療�����。2021年上半年�����,新光維醫(yī)療自主研發(fā)的4K鼻內(nèi)窺鏡�、4K關(guān)節(jié)內(nèi)窺鏡、一次性使用電子膀胱腎盂鏡��、一次性使用電子支氣管內(nèi)窺鏡���、一次性使用電子宮腔內(nèi)窺鏡均順利取得歐盟CE認(rèn)證證書����。雖然技術(shù)覆蓋廣泛����,但公司商業(yè)化進(jìn)程尚處于起步階段,其營收規(guī)模較小�,目前尚未實(shí)現(xiàn)盈利。2019年至2021年上半年����,新光維醫(yī)療的營收分別為1038.9萬元、3222.2萬元和3196.9萬元�。同期內(nèi),新光維醫(yī)療的凈虧損分別為3086.1萬元���、1501.1萬元和2392萬元����,呈現(xiàn)擴(kuò)大化趨勢(shì)��,對(duì)此�,新光維醫(yī)療指出,虧損擴(kuò)大的主因是行政開支大幅增加所致���。雖然虧損持續(xù)加重�,但卻備受資本青睞��,在提交上市前新光維醫(yī)療已累計(jì)完成8億元融資�。2021年8月5日新光維宣布獲得近4億元B輪融資,本輪投資者包括Hudson Bay Capital Management�、Prime Capital(涌金資本)等新增投資機(jī)構(gòu),老股東高瓴創(chuàng)投��、禮來亞洲基金�����、經(jīng)緯中國持續(xù)加持�����。本輪融資將持續(xù)用于內(nèi)窺鏡及相關(guān)領(lǐng)域創(chuàng)新產(chǎn)品的研究開發(fā)���、產(chǎn)能擴(kuò)張��、國內(nèi)外商業(yè)化推廣等�。2021年4月26日宣布獲得近4億元A輪融資�,該筆融資成為近年來國內(nèi)內(nèi)窺鏡領(lǐng)域融資金額較高的項(xiàng)目之一��。本輪投資由高瓴創(chuàng)投�、禮來亞洲基金聯(lián)合領(lǐng)投����,經(jīng)緯中國、美敦力����、成為創(chuàng)伴、韋豪創(chuàng)芯投資共同參投本次融資��。據(jù)悉�,在IPO進(jìn)程中證監(jiān)會(huì)曾要求新光維醫(yī)療說明各個(gè)股東的具體情況,以及董事�、監(jiān)事、及高級(jí)管理人員情況�;同時(shí)補(bǔ)充說明本次發(fā)行是否會(huì)導(dǎo)致公司實(shí)際控制人發(fā)生變更,并提供其發(fā)行前后控股股東�、實(shí)際控制人的認(rèn)定依據(jù)。

因歷次股權(quán)變動(dòng)中頻繁出現(xiàn)股份代持及還原的情況�,中國證監(jiān)會(huì)國際部要求新光維醫(yī)療說明代持的必要性及具體原因、入股價(jià)格及定價(jià)依據(jù)��,是否存在利益輸送以及是否符合法律法規(guī)要求�����,該公司及下屬公司是否對(duì)相關(guān)股東入股提供了財(cái)務(wù)資助等。在提交招股書前���,新光維醫(yī)療股權(quán)架構(gòu)中,執(zhí)行董事���、總經(jīng)理���、首席技術(shù)官陳東直接持股33.77%,通過新圖管理持股7.16%����,通過瑞城香港持股2.29%,合計(jì)持股43.22%���;董事長��、非執(zhí)行董事張一持股21.68%�,非執(zhí)行董事周昂持股3.74%�����,原董事鄧力持股6.96%。同時(shí)��,高瓴資本通過HFVG-V HK直接持股4.28%�����,通過邦瑞持股1.12%�����,合計(jì)持股5.40%�����;經(jīng)緯創(chuàng)投通過杭州創(chuàng)乾持股2.78%��,禮來LAV通過 LAV Scivita持股2.59%��,涌金資本通過DBCMF HK Limited持股0.93%���,通過DBSMF HK Limited持股0.26%���。值得關(guān)注的是,招股書顯示新光維醫(yī)療于2016年10月20日成立,初始注冊(cè)資本20萬元�����,兩名創(chuàng)始人(亦是實(shí)控人)陳東和張一各持股50%�����,且均為代持�。據(jù)了解,代持者分別是陳東的兄弟陳勁松����,以及張一的母親胡興玉�����。

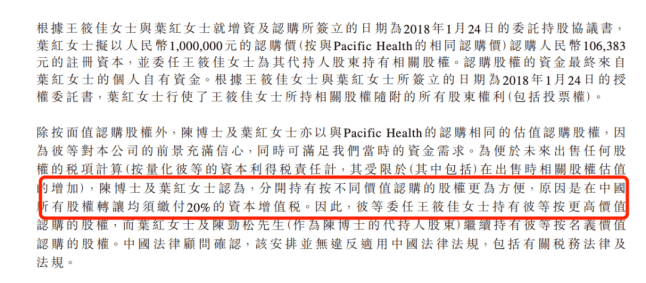

新光維醫(yī)療稱����,陳東和張一均非中國籍,但認(rèn)購公司股權(quán)的資金是陳東和張一的自有資金�����。基于代持和授權(quán)委托書,陳東和張一行使作為新光維醫(yī)療股東的權(quán)利和投票權(quán)�,間接控股公司。2018年�����,新光維醫(yī)療早期階段的兼職財(cái)務(wù)���、創(chuàng)始人值得信賴的朋友王筱佳����,以及陳東的配偶陳雨冰加入代持行列��,目的是為了避稅�。對(duì)此,新光維醫(yī)療表示分開持有按不同價(jià)值認(rèn)購的股權(quán)更為方便����,原因是在中國所有股權(quán)轉(zhuǎn)讓均須繳付20%的資本增值稅。

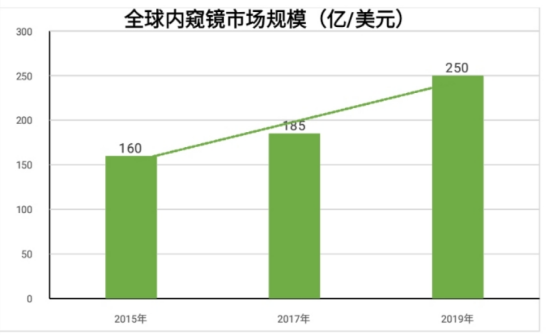

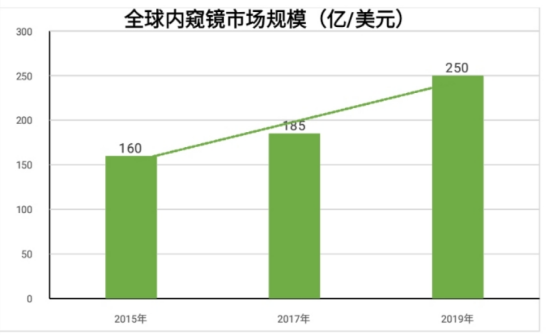

因此���,委任王筱佳持有彼等按更高價(jià)值認(rèn)購的股權(quán)���,而葉紅及陳勁松(作為陳東的代持人股東)繼續(xù)持有彼等按名義價(jià)值認(rèn)購的股權(quán)。中國法律顧問確認(rèn),該安排并無違反適用中國法律法規(guī)�����,包括有關(guān)稅務(wù)法律及法規(guī)�����。隨著人口老齡化��、健康意識(shí)提高及技術(shù)不斷進(jìn)步推動(dòng)醫(yī)療需求日益增長�,根據(jù) Grand View Research, Inc 的一份新報(bào)告,到 2030 年��,全球內(nèi)窺鏡設(shè)備市場規(guī)模預(yù)計(jì)將達(dá)到810 億美元�����。該市場預(yù)計(jì)將以復(fù)合年增長率增長從 2022 年到 2030 年��,增長率 (CAGR) 為 7.4%��。此外���,采用一次性內(nèi)窺鏡以減少交叉污染機(jī)會(huì)的增長趨勢(shì)也有望推動(dòng)市場在預(yù)測(cè)年份的增長。內(nèi)窺鏡是產(chǎn)品技術(shù)壁壘非常高的行業(yè)。根據(jù)相關(guān)機(jī)構(gòu)研究報(bào)告�����,現(xiàn)在我國內(nèi)窺鏡行業(yè)第一梯隊(duì)主要由奧林巴斯��、強(qiáng)生��、史賽克這些跨國集團(tuán)組成�����。2020年���,國產(chǎn)品牌的滲透率僅為5.6%�����,預(yù)計(jì)到2030年國產(chǎn)品牌在中國醫(yī)用內(nèi)窺鏡市場中的滲透率將達(dá)到27.7%��。對(duì)應(yīng)的中國醫(yī)用內(nèi)窺鏡市場規(guī)模將從2020年的231億元人民幣增至2030年的624億元人民幣��。據(jù)了解���,一次性內(nèi)窺鏡適用多個(gè)臨床場景����,對(duì)應(yīng)了我國近7000萬例的潛在診療量�����,這是一片巨大的藍(lán)海市場����。此外,近年來隨著內(nèi)窺鏡“耗材化”的逐步體現(xiàn)�����,國內(nèi)外很多企業(yè)也相繼布局一次性內(nèi)窺鏡領(lǐng)域�����。2020年國內(nèi)一次性內(nèi)窺鏡市場規(guī)模僅有3700萬元左右�����,但隨著國內(nèi)醫(yī)療產(chǎn)業(yè)整體的快速發(fā)展����,一次性內(nèi)窺鏡應(yīng)用需求快速增長,預(yù)計(jì)到2030年市場規(guī)模將達(dá)到90億元以上����。除此之外,資本方面對(duì)一次性內(nèi)窺鏡也頗為關(guān)注����,如2021年9月,就有三家一次性內(nèi)窺鏡企業(yè)獲得過億元融資�。結(jié)合內(nèi)窺鏡的購置成本、使用壽命�、周轉(zhuǎn)頻率、消毒難度以及維修成本等因素來看�����,一次性內(nèi)窺鏡在多個(gè)領(lǐng)域相比于傳統(tǒng)重復(fù)使用的內(nèi)窺鏡更為經(jīng)濟(jì)�����,可以加速內(nèi)窺鏡檢測(cè)手段向基層醫(yī)療體系下沉��,符合國家醫(yī)療政策的需要�����。受益于國內(nèi)龐大的內(nèi)窺鏡市場,另外隨著分級(jí)診療的推進(jìn)�����,基層內(nèi)窺鏡市場還會(huì)擴(kuò)展���,“耗材化”的內(nèi)窺鏡更能滿足基層的需求�,一次性內(nèi)窺鏡的市場有望實(shí)現(xiàn)快速增長����。

文章來源:器械之家