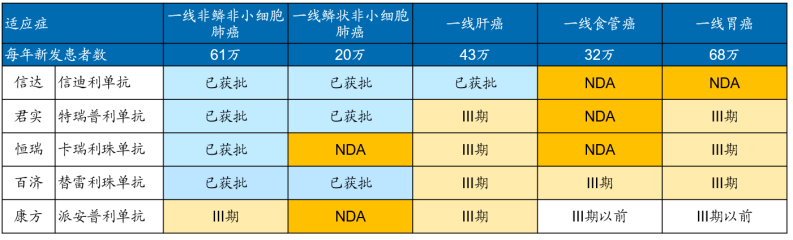

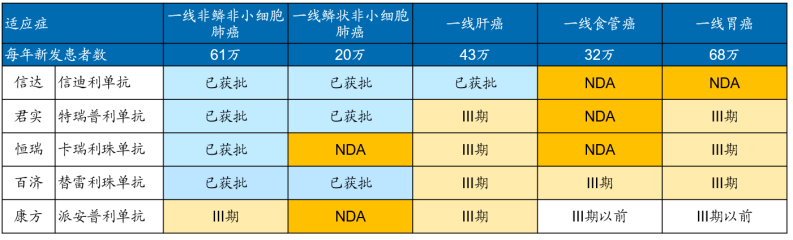

曾幾何時�,王健林“一個億的小目標(biāo)”引起了社會的強(qiáng)烈反響。如今�,信達(dá)生物在2021年度業(yè)績匯報中,也提出了兩個目標(biāo):5年內(nèi)“實(shí)現(xiàn)產(chǎn)品銷售收入突破200億元”���、“獲批產(chǎn)品數(shù)超過15款”��,同樣引起了市場熱議�。信達(dá)的這兩個目標(biāo)能否實(shí)現(xiàn),存在較大的爭議�。產(chǎn)品銷售收入實(shí)現(xiàn)200億元,什么概念�����?幾乎相當(dāng)于再造一個“藥明康德”(2021年總營收為229億)���,可以說難度不小����。而5年內(nèi)獲批產(chǎn)品數(shù)超過15款的目標(biāo)���,按照目前信達(dá)已獲批7款產(chǎn)品,今年內(nèi)將迎來第8款產(chǎn)品��,以及現(xiàn)有豐富的管線儲備和BD戰(zhàn)略�,這一目標(biāo)倒也不難實(shí)現(xiàn)。實(shí)際上��,信達(dá)之所以會提出這兩個目標(biāo),背后既有其“焦慮”�,也有著“底氣”。一�����、PD-1貢獻(xiàn)七成收入��,三年累計(jì)虧損約59億元3月29日���,信達(dá)生物公布了2021年財(cái)報:按照非國際財(cái)務(wù)報告準(zhǔn)則劑量�����,全年實(shí)現(xiàn)總收入為42.61億元���,同比增長74.1%,其中40.01億元來自產(chǎn)品銷售收入�����,同比增長69%��;2.69億元來自授權(quán)費(fèi)收入�����。回顧近幾年的業(yè)績,信達(dá)可謂是處于高速增長的態(tài)勢:2018年�����,總收入僅為947.7萬元�����,2019年隨著核心產(chǎn)品信迪利單抗獲批上市并大賣����,總收入飆升至10.48億元。如今�����,隨著商業(yè)化產(chǎn)品組合不斷增多����,總收入更是突破40億元大關(guān)����。截至2021年底�����,信達(dá)的獲批產(chǎn)品數(shù)已擴(kuò)充至6款�����,分別為信迪利單抗(達(dá)伯舒)����、貝伐珠單抗生物類似藥(達(dá)攸同)��、阿達(dá)木單抗生物類似藥(蘇立信)����、利妥昔單抗生物類似藥(達(dá)伯華)、佩米替尼片(達(dá)伯坦)和奧雷巴替尼片(耐立克)�����。從收入結(jié)構(gòu)看�����,2021年信迪利單抗獲批的4項(xiàng)適應(yīng)癥全部納入國家醫(yī)保目錄(二線及以上霍奇金淋巴瘤�、一線非鱗狀非小細(xì)胞肺癌���、一線鱗狀非小細(xì)胞肺癌、一線肝細(xì)胞癌)�����,全年實(shí)現(xiàn)收入約28億元�,占公司總收入的比重為70%;其他產(chǎn)品合計(jì)賣了12億元�����,占比為30%���。這意味著�,目前信迪利單抗貢獻(xiàn)了公司七成的收入���,存在“一品獨(dú)大”的隱憂���,一旦后續(xù)無法維持高增長態(tài)勢,將直接影響公司整體業(yè)績和股價����。另一方面�,雖然達(dá)伯舒是目前中國醫(yī)保目錄內(nèi)唯一擁有三大一線適應(yīng)癥的PD-1單抗�,也是醫(yī)保內(nèi)擁有一線適應(yīng)癥最多的PD-1單抗�,但未來可以確定的是�,君實(shí)生物�、恒瑞醫(yī)藥、百濟(jì)神州�、康方生物等其他競品的大適應(yīng)癥預(yù)計(jì)會在未來2-3年陸續(xù)獲批,有望后來居上�,屆時信達(dá)將面臨著四面楚歌的處境,無疑對業(yè)績有著極大的考驗(yàn)�。(國產(chǎn)PD-1一線治療大瘤種適應(yīng)癥進(jìn)展 來源:Insight,國金證券研究所)

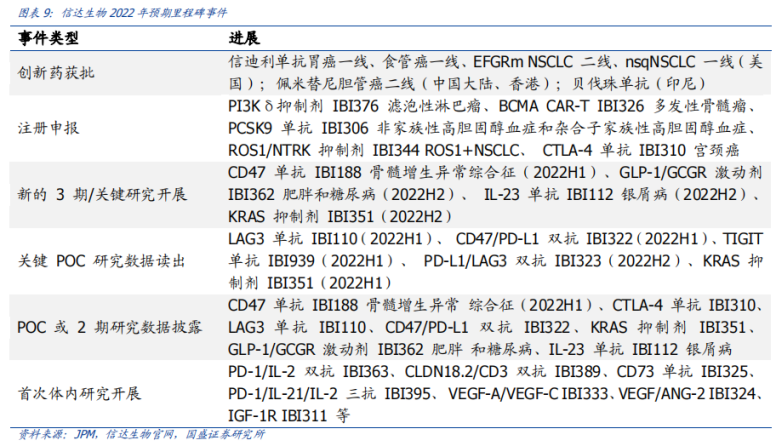

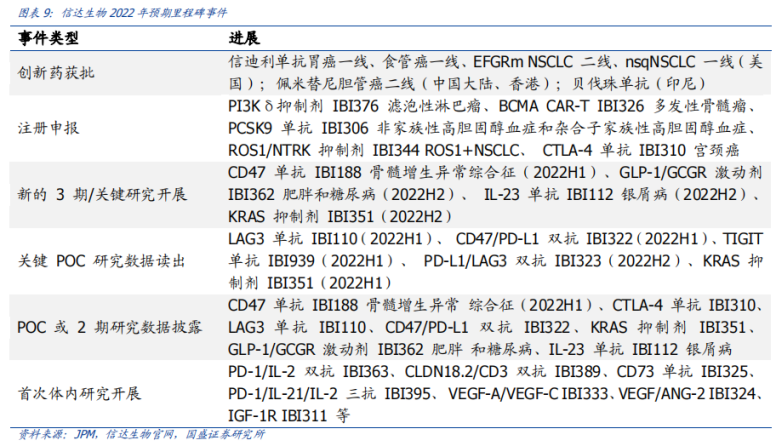

值得一提的是�,6款商業(yè)化產(chǎn)品仍不足以讓信達(dá)生物扭虧為盈,2019-2021年三年間累計(jì)虧損高達(dá)約59億元�。據(jù)2021年財(cái)報顯示,按照國際財(cái)務(wù)報告準(zhǔn)則計(jì)量�,信達(dá)年內(nèi)虧損達(dá)到31.38億元,較上年增長超200%�。該增加主要由于持續(xù)的研發(fā)投資;以股份為基礎(chǔ)的酬金開支增加�,以及按時間點(diǎn)確認(rèn)的授權(quán)費(fèi)收入減少890萬元。高昂的費(fèi)用開支�,是造成信達(dá)虧損的重要原因。按照非國際財(cái)務(wù)報告準(zhǔn)則計(jì)量,信達(dá)2021年研發(fā)投入為21.2億元�,較上年增加3.98億元,占總收入比重為49.75%�,主要是為了擴(kuò)大現(xiàn)有產(chǎn)品系列的適應(yīng)癥以及開發(fā)在研新藥;銷售及市場推廣費(fèi)用為25.41億元�,較上年增加12.83億元,占總收入比重為59.63%�,主要由于獲批產(chǎn)品增多及商業(yè)化活動更為廣泛。從現(xiàn)金流情況看�,截至2021年底,信達(dá)手頭擁有現(xiàn)金及短期金融資產(chǎn)約為14.15億美元�,銀行結(jié)余及現(xiàn)金為83.77億元,財(cái)務(wù)狀況相對穩(wěn)健�。不過,需要注意的是�,如今隨著國內(nèi)創(chuàng)新藥資本市場處于高估態(tài)勢,投資機(jī)構(gòu)對醫(yī)藥賽道的投融資偏向于謹(jǐn)慎態(tài)度�。事實(shí)上,在這樣的背景下�,信達(dá)提出5年內(nèi)“實(shí)現(xiàn)產(chǎn)品銷售收入突破200億元”、“獲批產(chǎn)品數(shù)超過15款”的目標(biāo)�,還有著暗潮洶涌的外部環(huán)境所帶來的“焦慮”因素。二�、醫(yī)保控費(fèi)�、內(nèi)卷�、“出?!庇鲎琛党睕坝康耐獠凯h(huán)境實(shí)際上,信達(dá)生物當(dāng)前面臨著暗潮洶涌的外部環(huán)境�,主要體現(xiàn)在醫(yī)保控費(fèi)�、內(nèi)卷�、“出海”遇阻等方面�。首先,隨著醫(yī)保支出的不斷加大�,未來醫(yī)保談判、國家?guī)Я坎少彽柔t(yī)??刭M(fèi)措施,無疑仍是醫(yī)藥行業(yè)政策的大方向�。信迪利單抗治療霍奇金淋巴瘤患者被納入2019年醫(yī)保目錄時,按照三周方案計(jì)算�,年治療費(fèi)用為10萬元左右。但隨著君實(shí)�、恒瑞、百濟(jì)等積極加入2020年�、2021年醫(yī)保談判后,價格戰(zhàn)愈打愈猛烈�,國產(chǎn)PD-1單抗價格一降再降,目前經(jīng)過慈善贈藥后的年治療費(fèi)用為4-8萬元�。與此同時,目前國內(nèi)共計(jì)已有8款PD-1獲批,未來還將有更多競品加入戰(zhàn)場�,國內(nèi)PD-1單抗無疑已進(jìn)入“紅海市場”。除此以外�,集采也是一把懸在信達(dá)生物頭上的“達(dá)摩克利斯之劍”。“生物類似藥集采后�,市場空間還有多大?”是如今國內(nèi)藥企最為關(guān)心的問題�。目前,信達(dá)共有3款生物類似藥獲批上市�,包括達(dá)攸同(貝伐珠單抗生物類似藥)、蘇立信(阿達(dá)木單抗生物類似藥)�、達(dá)伯華(利妥昔單抗生物類似藥)。今年2月23日�,廣東藥品集采聯(lián)盟打響了利妥昔單抗生物類似藥集采“第一槍”(總量約1.6萬支),信達(dá)和羅氏(總量占比63.50%)�、復(fù)宏漢霖(總量占比35.11%)均報名參加,但信達(dá)僅作為替補(bǔ)企業(yè)�,只獲得了1.39%的采購配額。另外兩款生物類似藥�,市場競爭也相當(dāng)激烈。阿達(dá)木單抗方面�,除了原研艾伯維外,百奧泰�、海正藥業(yè)、復(fù)宏漢霖已有產(chǎn)品獲批�,君實(shí)生物�、正大天晴�、通化東寶等也處于NDA或臨床Ⅲ期階段;貝伐珠單抗方面�,目前國內(nèi)共有9款原研及生物類似物產(chǎn)品獲批上市,11款產(chǎn)品申報上市或處于Ⅲ期臨床研究中�,預(yù)計(jì)未來1-3年內(nèi)陸續(xù)獲批。另一方面�,信迪利單抗在2022年初因?yàn)槿狈ψ銐虻呐R床試驗(yàn)(還需證明在美國人群和美國醫(yī)療實(shí)踐中的適用性),導(dǎo)致“闖關(guān)”FDA失敗的事件�,不僅引起了行業(yè)的極大關(guān)注�,也給了信達(dá)“當(dāng)頭棒喝”。醫(yī)??刭M(fèi)、內(nèi)卷�、“出海”遇阻等暗潮洶涌的外部環(huán)境�,不僅給信達(dá)未來的業(yè)績增長提前敲響了“警鐘”,也讓一場“變革”洶涌而至�。三、“5年內(nèi)200億營收�、獲批產(chǎn)品數(shù)超過15款”的“殺手锏”何在?投資者不禁會問�,信達(dá)生物哪來的“底氣”,敢提出5年內(nèi)“實(shí)現(xiàn)產(chǎn)品銷售收入突破200億元”�、“獲批產(chǎn)品數(shù)超過15款”的目標(biāo)�?綜合來看�,“底氣”主要在于兩點(diǎn):向biopharma的轉(zhuǎn)型已取得了顯著成效、研發(fā)管線逐漸迎來收獲期�。相較于其他Biotech,信達(dá)PD-1之所以能在銷售額上力壓百濟(jì)�、君實(shí)、百時美施貴寶和默沙東等群雄�,除了與國際醫(yī)藥巨頭禮來深度綁定合作以外,強(qiáng)勁的銷售團(tuán)隊(duì)和生產(chǎn)能力是有力保障�。據(jù)財(cái)報顯示,截至2021年底�,信達(dá)共有5568名員工,其中研發(fā)人員1177名�、生產(chǎn)人員1208名、銷售及市場推廣2768名�,分別占總?cè)藬?shù)比重為21%、22%�、50%。同時�,還建立起了一支由超過2700名經(jīng)驗(yàn)豐富及銷售專業(yè)人員組成的商業(yè)化團(tuán)隊(duì),商業(yè)化渠道覆蓋范圍已拓展至320多個城市的約5100家醫(yī)院及1100間院邊(DTP)藥房�。另外,在生產(chǎn)能力方面�,信達(dá)擁有國際標(biāo)準(zhǔn)的CMC工藝,目前可投入的商業(yè)化總產(chǎn)能已提高至6萬升�,同時還有新增產(chǎn)能在規(guī)劃建設(shè)中�,生產(chǎn)能力及效率得以不斷提升�,市場競爭力及成本優(yōu)勢也不斷加強(qiáng)。正是基于禮來對信達(dá)在過去推廣信迪利單抗過程中的銷售表現(xiàn)�,以及所建立的商業(yè)化能力的認(rèn)可,禮來在近段時間又與信達(dá)簽訂了“第五次合作”�。3月28日,信達(dá)獲得了禮來旗下VEGFR-2單抗希冉擇(雷莫西尤單抗)和RET抑制劑Retsevmo(塞普替尼)在中國大陸的獨(dú)家商業(yè)化權(quán)益�,以及享有BTK抑制劑pirtobrutinib未來在中國大陸商業(yè)化權(quán)利的優(yōu)先談判權(quán),不僅進(jìn)一步豐富了腫瘤產(chǎn)品管線�,也增強(qiáng)了大癌種以及血液腫瘤方面的優(yōu)勢。其中�,雷莫西尤單抗已經(jīng)于今年3月在中國獲批上市,適應(yīng)癥為聯(lián)合紫杉醇二期治療部分晚期胃癌患者�,這也意味著信達(dá)的商業(yè)化產(chǎn)品已經(jīng)拓展至7款�,同時二線治療部分肝癌患者的新適應(yīng)癥上市申請也于2021年9月獲得了國家藥監(jiān)局受理,預(yù)計(jì)于2022年內(nèi)獲批�;塞普替尼為首個獲美國FDA批準(zhǔn)治療RET融合陽性非小細(xì)胞肺癌、晚期或轉(zhuǎn)移性RET突變陽性甲狀腺髓樣癌�,以及晚期或轉(zhuǎn)移性RET融合陽性甲狀腺癌患者的療法,目前國家藥監(jiān)局已經(jīng)于2021年8月受理三項(xiàng)適應(yīng)癥的上市申請�,并授予優(yōu)先評審,預(yù)計(jì)于2022年內(nèi)獲批�,有望成為信達(dá)的第8款產(chǎn)品。除此以外�,信達(dá)生物的“底氣”還在于�,不僅布局了差異化的研發(fā)管線�,而且憑借豐富的管線儲備,未來幾年將逐漸迎來收獲期�。截至目前,信達(dá)已經(jīng)建立了一個擁有29項(xiàng)臨床階段產(chǎn)品的強(qiáng)大管線�,藥物研發(fā)創(chuàng)新平臺國清院的科學(xué)家已擴(kuò)充至300位,在研的潛力FIC/BIC產(chǎn)品也達(dá)到80多個�,覆蓋腫瘤、自身免疫�、代謝和眼科等疾病領(lǐng)域,涵蓋單抗�、雙抗、CAR-T和小分子等多種藥物形式�,涉及CD47、LAG-3�、TIGIT、VEGF�、CLDN18.2、BCMA�、PI3K等多個重磅靶點(diǎn)。值得一提的是�,信達(dá)在年初舉辦的第40屆JPM健康大會上,公布了2022年度預(yù)計(jì)里程碑事件�。其中,在創(chuàng)新藥獲批方面�,信迪利單抗胃癌一線�、食管癌一線�、EFGRm NSCLC二線、nsqNSCLC一線(美國)�,佩米替尼膽管癌二線(中國大陸、香港)�,貝伐珠單抗(印尼)均有望獲批上市。同時�,多款在研產(chǎn)品預(yù)計(jì)在1年內(nèi)提交上市申請,2年內(nèi)商業(yè)化�,包括IBI-326(BCMA CAR-T)、IBI-310(CTLA-4)�、IBI-306(PCSK9)、IBI-376(PI3Kδ)等�。那么,信達(dá)的這兩個目標(biāo)具體能怎么完成呢�?根據(jù)國盛證券研報對信達(dá)可能實(shí)現(xiàn)商業(yè)化的品種進(jìn)行的銷售預(yù)測,信達(dá)能完成這兩個目標(biāo)�,其中�,預(yù)計(jì)到2026年銷售額能超過10億元的產(chǎn)品,包括信迪利單抗�、貝伐珠單抗、利妥昔單抗�、希冉擇、LOXO-292�、IBI310�、IBI362等�。總結(jié)來看�,無論是管線的差異化、BD能力�,還是產(chǎn)品的商業(yè)化能力、成本控制能力�,相比于其他Biotech企業(yè),信達(dá)生物在各方面的發(fā)展都較為均衡�。此外,信達(dá)目前向biopharma的轉(zhuǎn)型已經(jīng)取得了顯著的成效�,未來幾年也將迎來在研管線收獲期,到底5年內(nèi)能否實(shí)現(xiàn)“產(chǎn)品銷售收入突破200億元”�、“獲批產(chǎn)品數(shù)超過15款”的目標(biāo),一切交由時間來檢驗(yàn)�。

文章來源:瞪羚社